Ключевые признаки налоговых рисков

Запросы

из налоговой

Часто идут запросы из налоговой службы, требования информации, дачи пояснений или требуется помощь в защите от претензий

Смена бухгалтера

или директора

Была смена сотрудников бухгалтерии, директора или компании, предоставляющей аутсорсинг бухгалтерии

Активный

рост бизнеса

Идет рост и расширение бизнеса, новые продукты, услуги и направления, меняется структура налогового и финансового учета

Финансовая

или налоговая оптимизация

Вы работаете над оптимизацией издержек и налоговым планированием без привлечения независимых налоговых экспертов

Несколько

юридических лиц

У вас группа компаний или среди контрагентов могут быть аффилированные организации или ИП

В последнее время не было

налоговых проверок

Более 12 месяцев не было выездных налоговых проверок или независимого налогового аудита

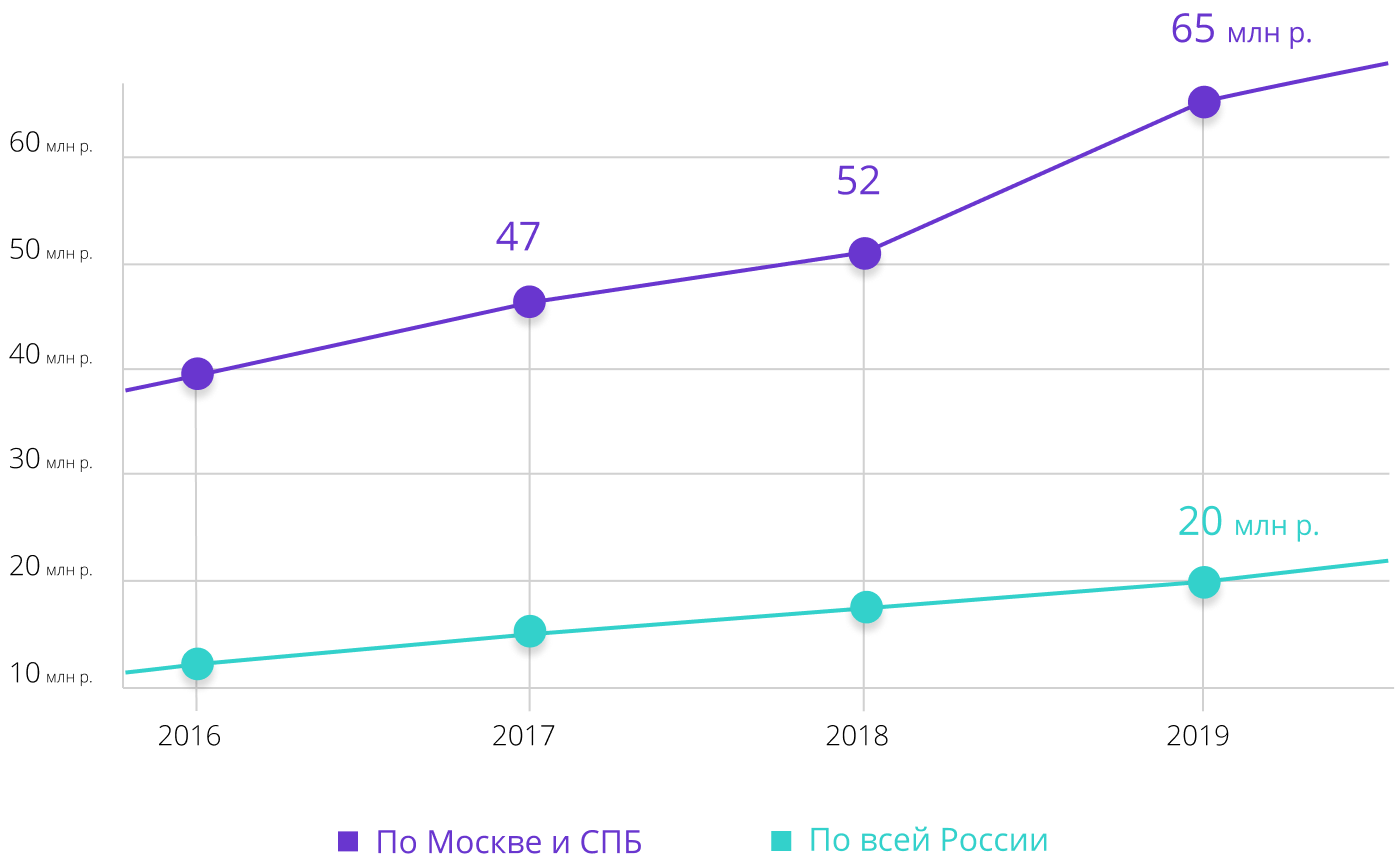

Доначисления ФНС ежегодно растут

Статистика налогов, штрафов и пени при выездных проверках

Риски для собственников

и топ-менджеров

-

Личная ответственность

за штрафы на собственнике, генеральном директоре, бухгалтере -

Очень сложно оспорить

доначисления по выявленным нарушениям и вернуть переплаты -

Трудно отслеживать

изменения и оценивать все риски даже опытным специалистам

Налоговая безопасность вашего бизнеса

Диагностика

рисков и резервов

Проверка по матрицам налоговых, кадровых или правовых рисков, выявление слепых зон и резервов

Решения

с гарантиями

Экспертные рекомендации и помощь при внедрении для исключения рисков

Повышение

квалификации

Обмен опытом с экспертами и участие в экспертных гостиных (40 часов ИПБ)

Экспертная поддержка,

страхование рисков

Регулярная профилактика рисков, консультации с ведущими экспертами-практиками

Преимущества решения

Прямой доступ к налоговым юристам, консультантам и аудиторам

Страховое покрытие 65 000 000 руб. от ИНГОССТРАХ

Пройдите диагностику рисков

Анализ внешних и внутренних угроз, выявление “слепых зон”, скрытых рисков и внутренних резервов.

Проконсультируйтесь с экспертом

Определим вероятные риски, подсветим проблемные зоны и подберем для вас диагностику.

Ведущие эксперты

Как помогают эксперты

Экспертные гостиные

Наши клиенты

Часто задаваемые вопросы

В чем отличия сервиса «Налоговая безопасность» от справочно-правовых систем (Консультант+, Гарант, Главбух и др.)?

Справочно-правовые системы (СПС) – это базы для получения первичной информации, они не дают ответы на конкретно ваши вопросы, а интерпретация найденной информации – это ваша задача и риски тоже. Можно утонуть в море информации и не получить уверенности в том, что нужный именно вам ответ найден. Более того, при изменении законов, актуальные консультации и комментарии приходят с опозданием. Наконец, СПС – это система без живого общения с нужным вам экспертом, без возможностей формулировать и уточнять. «Налоговая безопасность» - это новый уровень решений именно ваших вопросов. Он дает ответ эксперта именно по вашей конкретной ситуации в живом диалоге с вами.

Какие вопросы я могу решить в рамках сервиса «Налоговая безопасность»?

Все вопросы, лежащие в плоскости налогообложения и налогового контроля – включены в основной сервис. Консультации позволяют вам принимать оперативные и обоснованные решения, например, идти в суд или нет, как ответить на запрос из налоговой, сколько платить налогов по новой сделке и т.д. Дальнейшие шаги (составить пакет документов, сопроводить вас гос. органы, провести аудит сделки и т.д.) выполняются в рамках дополнительных задач и оцениваются отдельно. При этом пользователи «Налоговой безопасности» имеют привилегии.

После того, как лимит часов основного сервиса закончится, вы можете докупить пакет консультаций по льготной цене, что всегда дешевле заказа разовых консультаций.

Как работают гарантии и страховка?

Если письменная рекомендация привела к доначислению налогов, штрафов, пени, «Ингосстрах» выплатит вам компенсацию до 5 млн. руб. за один страховой случай. Общая ответственность сервиса застрахована на $1 000 000. Гарантии основаны на высоком уровне компетенций наших экспертов! Вы получаете доступ к уникальным специалистам и их уникальному опыту. Каждого эксперта мы отбираем строго по рекомендациям и знаем лично. Мы формируем сообщество неравнодушных профессионалов, которые отработали более 10 000 часов и имеют безупречную деловую репутацию, закрепленную страховкой от ошибки.

А если вы не сможете мне помочь?

Это мало вероятно. Более 14 лет практики, уникальная команда практикующих налоговых юристов и консультантов (многие из которых имеют предыдущий опыт работы в ФНС и статусы Советников налоговой службы), аудиторов и узкопрофильных экспертов по определенным видам налогов и сделок - дают нам практически безграничные возможности. Если мы не найдем для вас того, кто сможет ответить на ваш вопрос, не ответит никто. В случае, если по каким-либо причинам вам не понравится сервис, мы честно вернем деньги.

Как вы проводите диагностику налоговых рисков?

Диагностику - экспресс-аудит налоговых рисков проводим в офисе клиента по г. Москва (удаленно - в регионах):

Такой подход позволяет минимизировать затраченное на диагностику Ваше время и силы специалиста, при этом, благодаря колоссальному опыту сотен проверок дает возможность оперативно за 1-2 дня выявить наиболее рисковые зоны и резервы для дальнейшего более детального изучения и (или) проработки ситуации.

Дополнительно мы предложим варианты решений для исправления проблем в налогах и учете. Если Вы выберете наших налоговых экспертов для более глубокого анализа и помощи в улучшении ситуации, то Вы получите гарантии и страховку на отсутствие налоговых претензий по проработанным вопросам.

Почему мне стоит доверять вашим экспертам?

Потому что это уникальные эксперты-практики, известные специалисты и лидеры мнений в сферах налогов, финансов, права. Это профессионалы с более чем 10 000 часов работы и безупречной репутацией на рынке: аттестованные налоговые консультанты, аудиторы, финансисты, налоговые юристы с опытом работы в налоговых органах, адвокаты, которые защищают клиентов в судах и др. Это специалисты, которых вы далеко не найдете самостоятельно. Это люди, за экспертизу которых, мы отвечаем не только репутацией, но и деньгами. Кроме того, мы даем комплексный взгляд на проблему живого экспертного сообщества, например, юрист готовит договор и сразу учитывает рекомендацию налогового консультанта по оптимальному налогообложению, плюс одобрение аудитора. Таким образом, клиент получает цельное оптимальное решение сразу.

Мы знаем свои риски – это работа бухгалтерии и аудиторов

Вполне возможно, что вы правы. Вопрос в том, какой именно аудит вы делаете и как часто. Классический обязательный аудит затрагивает проверку только финансовой (бухгалтерской) отчетности за прошедший год и не анализирует текущие налоговые риски.

Много кейсов, когда после общения с независимыми экспертами даже самые подкованные специалисты узнают для себя новое. Так, иногда выясняется, что компания переплачивает налоги. Законодательство постоянно трансформируется, сложно держать фокус на его оптимальном применении.

Не секрет, что налоговая служба сегодня оцифровывает всю информацию, отвечать по которой придется каждому налогоплательщику в течение 3х лет. Задача ФНС на ближайшие годы – вывести бизнес из тени. Любая умышленная или случайная ошибка стоит огромных денег.

Из нашей практики, в 9 из 10 случаев диагностика выявляет явные риски, резервы и пути решения проблем, о которых заказчики даже не подозревали! Не ошибается только тот, кто ничего не делает.

Диагностика налоговых рисков – простой способ четко понять текущую ситуациюв налоговом учете и предупредить претензии ФНС.